Как распределять бюджет семьи. Основы честного и грамотного распределения семейного бюджета

Каждый месяц в семью поступают новые доходы в форме заработной платы, дивидендов, процентов, пособий. Соответственно, каждый месяц необходимо составлять новый график платежей и формировать перечень планируемых расходов. В этом случае траты будут не только контролируемыми, но и ориентированными на общую сумму доходов семьи. Как составить информативный бюджет, мы уже рассказывали в нашей статье про .

Создание сбалансированного бюджета, в котором учтены все потребности семьи, но нет ничего лишнего – утопическая мечта каждого домашнего хозяйства. Хочется и детей побаловать, и брендовые магазины посетить, и на финал лиги по футболу съездить, да еще и отложить немного денег на депозит, не забыв при этом оплатить коммунальные счета и задолженности по кредитам.

Вновь вспомним о том, какие именно функции возложены на современное домашнее хозяйство: распределительная; регулирующая; контролирующая; инвестиционная. Мы не зря поставили распределительную функцию на первое место. До начала фактического управления внутренними финансовыми потоками в семье (выдача карманных денег, совершение покупок, пополнение депозитов) нужно знать, на что и сколько семья будет тратить.

Нужно помнить, что финансовые отношения в семье бывают двух типов: внешние; внутренние. Легче всего распланировать распределение денег между членами семьи. Делать это стоит лишь после составления взвешенного бюджета на текущий месяц. Важным этапом процесса составления бюджета является выставление приоритетов. Необходимо точно знать, что именно нужно вашей семье, а что может и подождать месяц-другой.

Мудрым решением будет составление своеобразного хит-парада экономических целей и задач в порядке убывания важности. Мы составили примерный рейтинг направлений финансовой деятельности типового домашнего хозяйства:

- Обязательные расходы и задолженности;

- Целевые и экстренные накопления;

- Инвестиционная деятельность;

- Необязательные ежемесячные расходы;

- Необязательные периодические расходы.

В схеме мы постарались уделить чуть больше внимания детализации направлений. Распределение семейного бюджета всегда начинается с уплаты долгов, коммунальных платежей. Огромное значение для благосостояния семьи играет наличие экстренных накоплений и сбережений, откладываем деньги на это сразу же после выплаты всех задолженностей.

В нашей время трудно обойтись без инвестиций, и чуть далее мы объясним почему, уделив больше внимания преимуществам активной инвестиционной деятельности. После того, как финансовые вложения осуществлены, нужно распределить деньги на покупку продуктов питания, косметики, средств гигиены и медикаменты – ваши бытовые повседневные нужды. Оставшиеся деньги можно тратить по своему усмотрению.

2 Инвестиции – насколько важно вкладывать деньги?

Семейный бюджет настолько прочен, насколько стабильными являются источники постоянного дохода. Именно поэтому мы всегда делаем акцент на создание экстренного денежного фонда, объем которого может поддержать существование вашей семьи в течение полугода или более. В этом случае неожиданный финансовый кризис или увольнение не станут причиной для того, чтобы брать деньги в долг.

Сами источники дохода могут быть разными, но тем стабильнее семейный бюджет, чем больше этих источников дохода. Регулярное и активное инвестирование средств в интернете – это один из самых удобных способов создания дополнительного источника доходов. Интернет-инвестирование обладает целым рядом преимуществ для домашнего хозяйства:

- Ликвидность вложений;

- Прозрачность управления средствами;

- Немедленные результаты;

- Нет требований к объему стартового капитала.

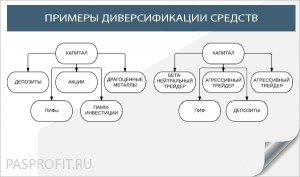

Даже 1 000 рублей станет неплохим стартовым капиталом, если относится к инвестированию с ответственностью и интересом. Есть сторонники максимальной диверсификации вложений. Они предлагают вкладывать часть денег в валюту, часть – в драгоценные металлы, часть инвестировать. Мы считаем, что данное мнение носит субъективный характер. Если просмотреть наши , то можно увидеть, что хорошие результаты достигаются даже при ориентации на стартапы или ПАММ-счета.

Краудинвестинг и ПАММ-инвестирование сегодня являются одними их самых простых способов вложения средств. Легко пополнять счет и снимать деньги, результаты можно отслеживать по периодам и в реальном времени, с самими владельцами стартапов и управляющими можно легко связаться на форумах. При этом разнообразие бизнес-планов, торговых стратегий, которыми пользуются трейдеры, позволяет диверсифицировать свои вложения внутри одного типа инвестиций.

Деньги вкладывать очень важно. Если семейный бюджет не может себе позволить откладывать деньги на депозиты и создавать крупные объемы финансовых накоплений, то лучше всего вообще не концентрировать свое внимание на депозитах и банковских вкладах. Тому есть несколько причин.

- банковские вклады всегда отстают от реального показателя инфляции;

- прибыли сравнительно низкие и не позволяют говорить о них, как об источнике дохода;

- депозиты часто не ликвидны, деньги можно срочно изъять из банка только с потерей процентов.

Намного выгоднее вложить деньги и сделать акцент в распределении семейного бюджета на увеличении инвестиционного капитала.

3 Создание оптимального перечня расходов

Для составления правильного бюджета нужно хорошо себе представлять специфику трат вашей семьи. Некоторые домашние хозяйства предпочитают больше тратить на бытовую технику и одежду, другие предпочитают вкусно и полезно питаться, но пользоваться более дешевой техникой. Нужно понимать, что средний достаток российской семьи не позволяет получить все. Необходимо определить, что для вашего домашнего хозяйства важнее, на что вы привыкли тратить деньги, и какие статьи можно "урезать".

Мы уже много раз говорили о необходимости вести подробный мониторинг семейных финансов. Мы можем дать практический совет тем, кто впервые решил завести подробную домашнюю бухгалтерию. Первые несколько месяцев только наблюдайте и тратьте, как обычно. Собранная информация позволит проанализировать ваш бюджет и сделать его лучше без ущерба качеству жизни.

В одной из статей мы говорили о методике прогнозирования расходов на следующий месяц путем выведения средних значений между запланированными и фактическими расходами. Этот метод еще лучше подходит нам при наличии большего объема статистической информации. В течение одного квартала просто наблюдайте за тем, куда вы тратите деньги. Распределите все расходы на категории и выведите среднемесячные значения.

Вы увидите, куда уходит больше денег в среднем, на что можно потратить больше, что для вашей семьи важнее. Мы предлагаем вам составить вот такую простую таблицу, в которой вся статистика представлена в наглядном и простом виде.

Оптимизация расходов позволяет больше средств откладывать на крупные покупки и свободнее вести инвестиционную деятельность. С другой стороны, вам вряд ли захочется экономить так, как это делала хрестоматийная гоголевская Коробочка. Грамотное регулирование семейных трат – путь к рациональному образу жизни.

Привет, друзья! В этой статье я решил освятить такую тему, как правильное распределение семейного бюджета . Сподвиг меня к тому недавний разговор со старым знакомым, который практически все время нашего общения сетовал про свои финансовые проблемы.

Как правильно распределить семейный бюджет?

Думаю, над этим вопросом задавался каждый второй житель нашей страны. Как показывает практика и опыт общения с людьми, большая часть людей попросту не умеют грамотно распределять свои доходы.

В конечном итоге вылезает ситуация, когда «вечно не хватает денег » на определенные нужды.

Кто-то пытается найти дополнительные источники дохода, но чаще всего и это не помогает. Люди думают, если начнут зарабатывать больше, это поможет решить их финансовые проблемы и задачи. Но потом с непониманием удивляются, что и нового дохода им так же не хватает.

Так происходит, потому что с ростом доходов растут расходы .

Если не вы не научились управлять малым (небольшими доходами), с чего вы взяли, что вы сможете управлять большим? Поэтому в наше время очень важно быть финансово грамотным человеком и знать, как распределять семейный бюджет .

Давайте начнем с рассмотрения среднестатистической ситуации , в которой, я думаю, вы были не один раз. Настает тот долгожданный день, и ваш телефон радостно трезвонит о поступлении денежных средств на ваш банковский счет. У большинства людей, день зарплаты ассоциируется с неким праздником и его принято отмечать. Кто-то решает побаловать свою семью чем-то особенным, вкусненьким, кто-то покупает вовсе ненужную, но довольно дорогую безделушку. А кто-то и вовсе решает закатить «пир на вес мир».

Вместо того чтобы подумать, как распределить семейный бюджет на месяц , вы расходуете солидную сумму денег (порой на это уходит 30-40% от зарплаты), которую могли бы пустить на важные личные нужды.

Чтобы не совершать таких грубых ошибок, расскажу вам, какими советами я поделился со своим знакомым.

Советы моему знакомому:

Совет №1 : Получение зарплаты это никакой не праздник , не стоит его как-то праздновать и выделять из других дней.

Хладнокровный и расчетливый подход к зарплате поможет более грамотно поступить с деньгами и распределить бюджет. В то время как эмоциональный подход в большинстве случаев сопровождается необдуманными тратами.

Совет №2 : Научитесь управлять малым .

Начните со своего дохода, который вы имеете, и добейтесь того, чтобы ваши расходы не превышали его. Распределяйте свой бюджет на месяц, и старайтесь следовать этому распределению.

Совет №3 : Стоит позаботиться о финансовой подушке на случай непредвиденных расходов и форс-мажоров.

Представьте, что если случиться форс-мажор? Сломается холодильник. Заболеет ребенок. Что тогда? Где брать деньги? У многих ответ прост – это кредиты в банке или займы у знакомых или друзей. Но так вы себя обременяете финансовыми обязательствами и загоняете в долги. А это дополнительная нагрузка на бюджет.

Старайтесь каждый месяц откладывать минимум 10% от всех поступлений (доходов) и формировать, таким образом, свои финансовые резервы , что сделает вас подготовленными к непредвиденным финансовым ситуациям.

Следуя этим трем советам, вы увидите, как изменится ваше финансовое положение в лучшую сторону.

Итак, распределение бюджета заключается в распределении вашего дохода на части.

И вы должны точно знать, на что эти части пойдут. Каждый месяц следовать этому распределению, в этом случае вы обретете полный контроль над своими деньгами.

На этом все, до скорой встречи!

С уважением, Руслан Шандриков

Здравствуйте, дорогие мои читатели! Сегодня я хочу поговорить о деньгах. О том, как распределять семейный бюджет. Ведь для многих семей не такая уж редкость - ссоры из-за денег. Как этого избежать, уложиться в бюджет и не свалиться в финансовую яму. Давайте попробуем разработать систему, которая сможет подойти каждому.

Выработать систему

Для семейного бюджета очень важно найти подходящую систему, которая будет работать на протяжении долгого времени. Никто не скажет вам как делать правильно. Только вы сами можете ответить на этот вопрос. Ведь кому-то подходит вариант старой доброй, бумажной бухгалтерской книги, а для кого-то будут гораздо удобнее электронные программы.

Чтобы вы смогли вести свой бюджет грамотно, вам необходимо подобрать систему именно под себя. Давайте разберемся и поймем, какие здесь есть варианты.

Первый вариант: обычная тетрадь, так называемая бухгалтерская книга. Там вы можете завести свои отдельные столбцы, выбрать категории расходов и доходов, прикрепить кармашек для чеков и многое другое. Вариант удобный, долгое время я и сама пользовалась подобной системой. Неудобство заключается в том, что человеку самому придется считать цифры, распределять категории и прочее. Плюс этого варианта в том, что книга всегда под рукой. Если случится такое, что сломается компьютер, а с ним и вся информация полетит в тартарары, то вы не потеряете историю своего бюджета. Потому что он не привязан к компьютеру.

Второй вариант: электронная таблица. Обычный документ Exel, в котором вы создаете формат, удобный для работы именно вам. Здесь удобство заключается в том, что в программе можно задать формулы, по которым будут производиться расчеты. Таким образом, вы всегда сможете оценивать свои денежные потоки.

Третий вариант: специализированные программы. Например, «Домашняя бухгалтерия» . Такие программы создаются именно для того, чтобы человек мог просто вбить свои доходы и расходы и следить за передвижением финансов. На мой взгляд, самый удобный вариант для тех, кто не хочет сильно заморачиваться. Стоит один раз разобраться в структуре программы и все.

Для того чтобы выбрать вариант, который будет подходить именно вам, я бы посоветовала попробовать все. Можно по отдельности, можно все сразу - как вам удобнее. Но вы не сможете понять о преимуществах и недостатках того или иного способа, пока не опробуете его на себе.

Расходы по категориям

Очень важный фактор при составлении бюджета - это помнить о всех расходах, которые имеются в вашей семье. Часто люди не вписывают такие вещи, как страховка на машину, отпуск, подарки и прочее.

Помните о том, что у вас должен быть четкий финансовый план на месяц по расходам.

Начать следует с того, что вы обязательно тратите: квартплата, ипотека, детский сад или школа, дорожные расходы на работу, завтраки ребенка в школе, бытовая химия на месяц, продукты, отдых, домашнее животное и так далее. Попробуйте один месяц сохранять абсолютно все чеки. Из продуктовых магазинов, одежда, посуда, сигареты. Любая мелочь которую вы покупаете не должна оставаться без учета. Даже если вы просто упаковку семечек купили. Это тоже необходимо занести в таблицу.

Сделайте отдельные конверты для чеков. Один на еду, другой на машину и общественный транспорт, третий на кредиты и ипотеки. Если нет чека, тогда просто записывайте на бумажку и складывайте в конверт.

По-хорошему, многие финансисты рекомендуют распределять доход в процентах. Пятьдесят процентов на постоянные расходы и по десять процентов на остальные категории. Это как пример. Вы можете выработать свою систему. Только вы знаете на что у вас уходят средства.

Главное, ничего не упускать. Любая сфера расходов должна быть учтена. А если остаются непредвиденные расходы, то и на такой случай у вас должен быть запас.

Неприкосновенный Запас

У мужа не должно быть заначки от жены и наоборот. Эта заначка должна делаться обоими супругами на «черный день». Сломался зуб, затопили соседи, прорвало трубу или что-то в таком же духе. Предугадать все не получится в любом случае. Именно поэтому семья должна делать заначку.

Сколько откладывать - решать вам. Не стоит делать миллионных запасов, но и экономить на этой статье расходов не нужно. Миллионы лучше вкладывать и инвестировать. А экономить запросто можно на брендах.

Главная задача вашей заначки - это дожить до непредвиденного случая. Не залезайте туда, если вам вдруг не хватает на шубу или часы. Это не те расходы, на которые можно потратить запас. И всегда возвращайте деньги, если вы взяли их оттуда.

Честное партнерство

Еще один момент, который является важным в планировании бюджета - это партнерство. Абсолютно не важно делаете вы распределение доходов при равнозначных зарплатах или нет. Если жена не работает, то это не значит, что у нее не может быть собственных расходов. Такая же ситуация в случае, когда жена получает больше.

Вы одна семья, одно целое. И бюджет у вас общий и равнозначный для каждого. Супруг не может тянуть одеяло на себя, потому что он кормилец в семье и говорить, что его затраты более важные. Пока вы не научитесь быть честными партнерами, вам будет сложно вести общий бюджет.

Договаривайтесь честно. Не прячьте сдачу. Не откладывайте деньги в секрете от партнера. Если вы хотите сделать подарок, но так, чтобы ваша половинка не догадалась, тогда отложите некую сумму на подарки. Из которой вы уже и будете исходить дальше.

Обсуждайте карманные расходы. Кому и куда сколько нужно. Старайтесь не критиковать траты друг друга, а рассуждать, как можно было бы потратить эти деньги более эффективно. Не ругайтесь из-за денежного вопроса. Слушайте друг друга и находите компромиссы.

Итак, первое, что вам необходимо сделать - это понять свои ежемесячные расходы. Понять, сколько денег вам необходимо минимум для того, чтобы просто жить. Далее, вы находите удобную для себя систему, в которой начинаете планирование бюджета. Исходя из своих заработков, вы рассчитываете куда еще можете вложить деньги, какой отпуск можете себе позволить и прочее. Не ругайтесь, старайтесь всегда договориться. Не делайте заначки от партнера - делайте одну совместную заначку на «черный день».

Возможно, вам будет очень полезна статья « ». Правильно распределять свои доходы очень важное умение, которое позволяет не допустить финансовой ямы. Я уверена, что у вас обязательно получится составить рациональную систему доходов и расходов.

В начале семейной жизни некоторые стараются не думать о финансовой стороне вопроса. Но теперь людям приходится вместе жить под одной крышей, платить по счетам, копить средства на цели и т.п. Легким это кажется поначалу. На деле немалая часть возникает на финансовой почве. Как избежать этой участи? Как суметь правильно распределить общие деньги?

Люди уверены, что нет ничего сложного в правильном распределении общих денег. На деле это гораздо серьезнее и сложнее. Деньги – первая тема ссор.

В ситуации, если один из партнеров содержит другого, не так сложно. Обычно, тот, кто содержит, тот и распоряжается средствами. Второй половинке остается участь «бухгалтера», но решений сама она принять не может. А когда зарабатывают оба, то ситуация становится гораздо сложнее. Кому придется платить по счетам за квартиру? За чьи деньги покупать технику? Как составить равномерный бюджет?

Типичное распределение семейного бюджета

Распределение семейного бюджета чаще происходит типичным образом. Рассмотрим одну ситуацию, которую можно запросто увидеть в своей семье или у знакомых. Итак, приходит день зарплаты. Этот «праздник» обычно отмечается, как минимум, покупкой деликатесов, а в качестве максимума выступает гулянка или посиделки в кафе. Да и малыша важно побаловать чем-то.

Ошибка первая. Большая часть казны тратится на собственные нужды в первый же день. Потом все вспоминают, что есть долги по платежам за квартиру, которые требуется погасить, пока деньги в наличии, ну хотя бы часть, ведь еще жить до следующей зарплаты.

Ошибка вторая. Деньги на оплату долга берутся не сразу. Остается мало, а впереди целый месяц до следующей зарплаты, придется на что-то питаться, кормить детей. Люди стараются по максимуму уменьшить текущие расходы. Денег, кроме как на еду, ни на что не хватает. Но даже продукты покупают только те, без которых не обойтись.

Ошибка третья. Неравномерность разделения средств на личные нужды на месяц. И здесь возникает «форс-мажор»: кто-то заболевает, что-то ломается, приходят гости. На все требуются средства, серьезные для казны, которых уже нет… Приходится брать в долг или идти в банк за кредитом. Подобные действия только усугубляют ситуацию.

Типичные ошибки часто совершают семьи при разделении бюджета. Попробуйте делать наоборот. Правильно распределяйте статьи затрат.

Ошибка четвертая. В семейной казне нет резерва, что становится причиной образования долга в форс-мажорной ситуации. Так, в новом месяце нагрузка на казну вырастает еще серьезнее из-за возникновения дополнительных задолженностей и платежей. А если снова случится такая ситуация? Долги станут еще серьезнее, а вы постепенно скатитесь в долговую яму.

Смогут ли люди, которые распределяют средства так, когда-то вылезти из подобной ямы? Собрать средства, которые обеспечат дополнительный доход? Скопить деньги на ремонт, поездку и т.п.? Вряд ли. Поэтому важно задуматься, как распределять свои средства, изменить привычный уклад, не допускать подобных ошибок.

Но финансовые эксперты выделяют еще 3 основные системы строительства семейной казны. Рассмотрим каждую по отдельности.

Независимый семейный бюджет

При подобном образце семейного бюджета в семье все распоряжаются своими заработками на свой суд. Эта модель подойдет тем, у кого равный доход, если жизнь вместе только началась, а также тем, для кого важна независимость.

Если появляется требование покрытия общих трат, то пара «складывается». Но поскольку это случается ситуативно, а не постоянно, нередко общие затраты оплачиваются за средства того, у кого на тот момент деньги наличествуют. В итоге и ссоры.

Любителям независимости понравится эта модель распределения средств. Главное сразу договориться об общих расходах.

Сначала паре требуется сесть и поговорить. Им важно рассчитать сумму расходов и поделить на 2. Кроме того, этим же образом требуется поступать с серьезными покупками. При этом, пусть, как и ранее, оплачивает тот, у кого в тот момент имеются средства, но тогда у второго растет «долг», он «погасится» новыми общими расходами.

Солидарный семейный бюджет

Эта система в семейном бюджете также нередко встречается. Еще до женитьбы пара планирует затраты на новый месяц, и оплачивает сообща. Эта модель подразумевает, что люди создают общий «котел». Но, тот, кто получает высокую зарплату, и отдает на общие траты серьезную сумму. Подобная модель подойдет тогда, когда .

Использование солидарной схемы дает шанс всем в семье почувствовать себя участниками создания бюджета. Но с другой стороны дает определенную самостоятельность в расходах. К слову, на подобных системах привлекают к пополнению бюджета детей, если у них есть, . Это приготовит к жизни во взрослом мире.

Совместный семейный бюджет

Подобная схема семейного бюджета наиболее притягательна для молодоженов. Все происходит так: доходы складывают в один «котел», а затем вместе решают, на что тратить средства. Любопытно то, что при подобном подходе у семьи, а не у одного ее члена, имеются свободные деньги. Они тратятся на складывание в банк, вложение или создание резерва.

Получается, подобный подход правильнее. Но и здесь есть минусы. Этот бюджет не значит, что вам придется отречься от самостоятельности. У каждого существуют собственные желания, и требуют удовлетворения без разрешений партнера. Неимение своих денег лишает вас не просто привычных радостей, но шансов радовать близких приятными мелочами и сюрпризами.

Совместное ведение бюджета нравится многим. Но не забывайте о личных мелких радостях. В противном случае, однажды, вы начнете прятать друг от друга деньги.

В подобной ситуации стоит учитывать в казне дополнительную статью затрат: личные нужды. Это средства, которые люди тратят на свой суд. В идеальном варианте эта статья не превышает 20-30% от общей суммы, тогда бюджет получится разумно распределить.

Как планировать семейный бюджет

Если вы все же не знаете, как планировать семейный бюджет, то рассмотрим основные правила. Правило под №1 – плати себе. Сначала, вам нужно при любых поступлениях денег не менее 10% отложить и не расходовать ни на что. Это вы платите лично себе. Это капитал вашей семьи, который увеличивается и растет. Те средства, что остаются, уже временно принадлежат вам. Вы заплатите за требуемые товары и услуги.

В этой публикации речь пойдет про распределение семейного бюджета : я расскажу, какие ошибки люди чаще всего допускают при распределении доходов в семье и как правильно распределить семейный бюджет .

Итак, как вы уже знаете, среднестатистический складывается из двух источников денежных поступлений (доходы каждого из супругов) и четырех направлений их расходования (общесемейные расходы, расходы на детей, личные расходы каждого из супругов).

Распределение семейного бюджета заключается в том, чтобы правильно распределить эти две статьи доходов в четыре статьи расходов.

Как показывает практика и опыт общения с другими людьми, к сожалению, большинство людей не умеют правильно распределять семейный бюджет. В результате возникает типичная ситуация “вечно не хватает денег”, в которой люди готовы обвинять кого угодно, но только не себя.

Практически никто не признается себе в том, что одной из важнейших причин нехватки денег в семье является безграмотное распределение семейного бюджета и неспособность вести управление домашними финансами.

Как обычно происходит распределение семейного бюджета.

Давайте сначала рассмотрим, как происходит распределение бюджета семьи в большинстве семей. Опишу среднестатистическую ситуацию, которую, я уверен, вы можете наблюдать если не на своем примере, то на примере своих знакомых, друзей, коллег и т.д.

Итак, наступает долгожданный день зарплаты. Это событие в семье принято “отмечать”, как минимум, балуя себя разными вкусностями, а как максимум – посиделками и гуляниями в увеселительных учреждениях. Да и ребенку надо обязательно что-то купить, чтобы чувствовал, что папа или мама получили деньги.

Ошибка №1 : Солидная часть бюджета семьи расходуется на личные нужды в день поступлений (или в первые дни).

Затем семья вспоминает, что у нее “висит” задолженность по коммунальным платежам, которую можно закрыть “пока есть деньги”, ну хотя бы частично, ведь должно еще остаться “на что жить”.

Ошибка №2 : Средства на погашение долгов направляются не в первую очередь.

Остается совсем немного денег, а впереди еще почти целый месяц, надо чем-то питаться и кормить детей. Семья начинает стараться максимально “ужать” свои расходы на текущие нужды. Ни на что, кроме питания, денег просто не остается, но и продукты покупаются в режиме жесткой экономии: только самое необходимое.

Ошибка №3 : Неравномерное распределение денег на личные нужды на протяжении месяца.

И тут возникает форс-мажорная ситуация: вышел из строя холодильник, заболел ребенок, нагрянули гости… Все это требует дополнительных расходов, достаточно существенных для семейного бюджета. А денег уже нет. Приходится занимать у знакомых, или брать всевозможные , которые еще больше усугубляют финансовое положение семьи, ведь они тянут за собой колоссальные дополнительные расходы.

Ошибка №4 : Отсутствие резервов в семейном бюджете, которое приводит к образованию долгов при возникновении непредвиденных ситуаций.

Таким образом, в следующем месяце нагрузка на бюджет семьи возрастет еще больше за счет появления новых долгов, а также дополнительных платежей по их обслуживанию (процентов и комиссий). А если и в следующем месяце возникнет подобная форс-мажорная ситуация? Долги вырастут еще больше, и семья постепенно скатится в , выбраться из которой гораздо сложнее, чем туда попасть.

Сможет ли семья, в которой распределение семейного бюджета происходит приблизительно таким образом, когда-нибудь выбраться из-под ? Собрать какой-то капитал, обеспечивающий дополнительный пассивный доход? Накопить деньги на крупную покупку, ремонт или просто съездить куда-нибудь в отпуск? Маловероятно. Поэтому, думая о том, как распределить семейный бюджет, постарайтесь изменить свои стереотипы и не допускать подобных ошибок.

Как должно происходить распределение семейного бюджета.

А теперь поговорим о том, как правильно распределить семейный бюджет, не допуская подобных ошибок, приводящих к полному финансовому разорению и проживанию всей жизни в долгах и ужасных условиях. Рассмотрим основные этапы грамотного распределения семейного бюджета.

Этап 1 . Погашение долгов. Если в семье есть долги любого характера (кредиты, задолженность по платежам, займы у знакомых и родственников и т.д.), то все денежные поступления в первую очередь должны направляться на . Причем, желательно погашать задолженность наперед, с опережением графика: чем быстрее вы избавитесь от долгов и кредитов, тем быстрее снизится нагрузка на семейный бюджет, и вы сможете направлять денежные поступления в более полезные статьи расходов.

Этап 2 . Создание резервов, сбережений, капитала. При наличии задолженностей этот этап можно пропускать до полного избавления от долгов, т.к. это важнее. Но если долгов в семье нет, этот этап становится первым и самым главным. Здесь вы должны использовать правило , сформулированное знаменитыми финансистами, специалистами по управлению личными финансами, и доказавшее свою важность и значимость на опыте миллионов людей. То есть, в первую очередь вы должны создать себе “задел” на будущее, тем самым, заплатив себе, а затем уже платить деньги другим, оплачивая текущие расходы.

Эти три формы денежных активов имеют существенное различие в своем предназначении, и я бы советовал создавать их именно в такой последовательности (сначала – , потом – , потом – ). Каждый месяц достаточно выделения средств из семейного бюджета в какой-то один из перечисленных активов: в тот, который в данный момент наиболее актуален.

Этап 3 . Оплата постоянных расходов. На этом этапе распределения семейного бюджета необходимо оплатить все постоянные ежемесячные расходы ( , обучение, мобильную связь, Интернет и т.д.).

Этап 4 . Распределение денег на личные нужды. И вот только на этом, последнем этапе, необходимо равномерно распределить средства для оплаты текущих расходов. Чтобы сделать это наиболее точно и грамотно – используйте различные .

Теперь вы знаете, как распределить семейный бюджет. Как видите, в этом нет ничего сложного, сложно в данном случае другое: заставить себя вести управление личными финансами именно так, как нужно это делать, а не так, как вы привыкли, вообще не уделяя этому внимания.

Настроить себя в этом плане на верный лад вам поможет и . Осуществляя эти действия, вы всегда будете заранее знать, как распределить семейный бюджет и контролировать выполнение поставленных планов.

На этом все. Оставайтесь на , чтобы научиться правильно вести управление личными финансами, и чтобы ваша финансовая грамотность всегда была на высоком уровне. До новых встреч!